インボイス制度下における免税事業者との取引条件見直し

こんにちは、税理士の星田です。

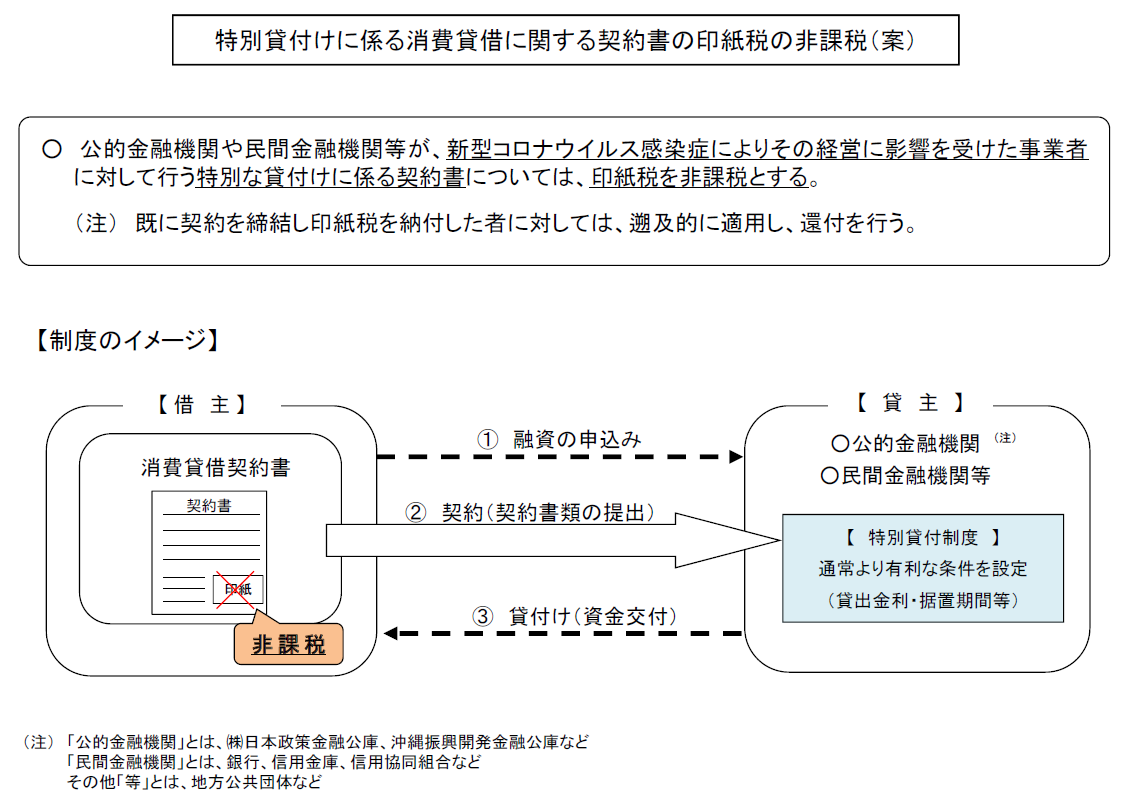

令和5年10月1日からインボイス制度(適格請求書等保存方式)がスタートします。

これに伴い、インボイスを発行することができない免税事業者の方からの仕入れ(消費税法上は経費についても「仕入れ」という用語を使います)については、仕入税額控除の適用対象外となることから、取引条件の見直しを迫られることが想定されています。(場合によっては取引そのものが継続されないのかもしれません。)

この取引条件見直しについては、免税事業者は小規模であるがゆえに取引先との力関係で不利となることから、独占禁止法や下請法、あるいは建設業法によって保護されています。

このような状況を踏まえて、財務省などが「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」(以下「Q&A」といいます。)を公表しました。

[sanko href=”https://www.jftc.go.jp/dk/guideline/unyoukijun/invoice_qanda.html” title=”免税事業者及びその取引先のインボイス制度への対応に関するQ&A” site=”公正取引委員会”]

この中で、「Q7 仕入先である免税事業者との取引について、インボイス制度の実施を契機として取引条件を見直すことを検討していますが、独占禁止法などの上ではどのような行為が問題となりますか。」という項目がありますので、免税事業者の方・支払者側のいずれも、一度目を通しておくとよいと思います。

典型例としては「取引対価の引下げ」が挙げられます。

支払側としては、仕入税額控除が制限されるのだから、総支払額は消費税相当分だけ減額する・・・といったケースです。

これについてQ&Aでは、

支払側が「免税事業者の仕入れや諸経費の支払いに係る消費税の負担をも考慮した上で、双方納得の上で取引価格を設定すれば、結果的に取引価格が引き下げられたとしても、独占禁止法上問題となるものではありません。」としつつ、

「再交渉が形式的なものにすぎず、仕入側の事業者(買手)の都合のみで著しく低い価格を設定し、免税事業者が負担していた消費税額も払えないような価格を設定した場合であって、免税事業者が今後の取引に与える影響等を懸念してそれを受け入れざるを得ない場合には、優越的地位の乱用として、独占禁止法上問題となり得ます。」とあります。

例えば、免税事業者が5,000円で仕入れたものを10,000円で卸売した場合(税率10%とします。)、インボイス導入前(卸売先に消費税相当額を請求している場合)は、売上11,000円-仕入れ5,500円=5,500円の資金増加となります(所得税等は考慮外)。

これが、消費税相当額を減額された場合になると、売上10,000円-仕入れ5,500円=4,500円の資金増加にとどまることになってしまうわけですから、免税事業者の資金繰りに直結する問題といえます。Q&Aでは、これを問題視しているというわけです。

「著しく低い価格」というのがどの程度なのかは明確ではありませんし、免税事業者にとっては死活問題ともなり得る点なので、免税事業者側・支払側のいずれも、慎重な対応が求められそうです。

なお、このような問題に対応するため、中小企業庁では「下請かけこみ寺」という相談窓口を設けています。

[sanko href=”https://www.chusho.meti.go.jp/keiei/torihiki/kakekomi.htm” title=”下請かけこみ寺” site=”中小企業庁”]

相談員や弁護士の方が対応してくれますので、免税事業者の方が取引条件交渉などで困ったことがあれば、ここに相談してみるのもよいでしょう。