いわゆる「社会保険料削減スキーム」における税務上の問題点

いわゆる「社会保険料削減スキーム」というものがあります。

個人的にはこのスキームには否定的なのですが(法が予定する形式を逸脱し、本来負担すべき社会保険料を負担していないことになるので)、その税務上の観点からの問題点について整理してみました。

ここで述べるのは、あくまでも税務上の問題点です。

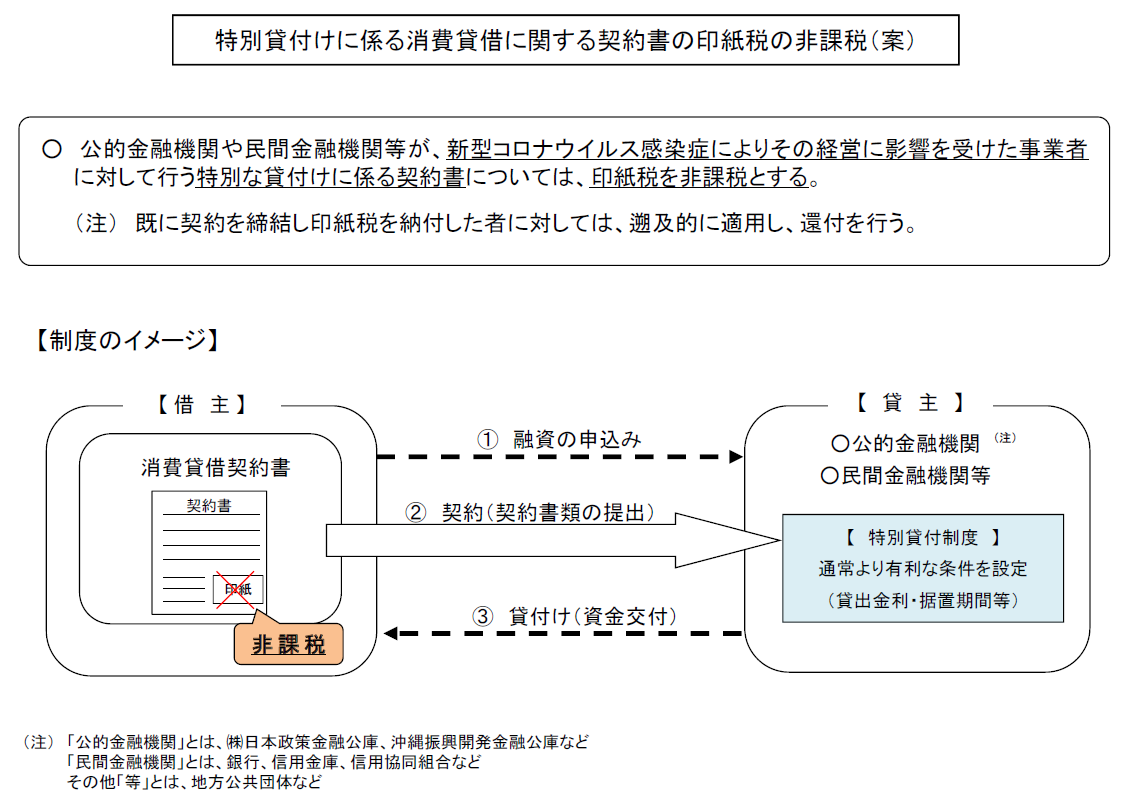

社会保険料は月額給与(標準報酬月額)と賞与(標準賞与額)に基づいて算定されます。

それぞれ上限が設定されていますが、このうち特に賞与についての上限を利用するものが、典型的な社会保険料削減スキームといわれます。

つまり、毎月の役員報酬の定期同額給与を大幅に減額し、その分を事前確定届出給与に振り向けることで、社会保険料の削減を試みるというものです。

ここで税務上問題になるのは、役員退職給与が生ずる場面です。

役員退職給与は、税務上は「不相当に高額な部分の金額は損金不算入」とされており、その判断基準はその役員の最終報酬月額に基づいて算定される(功績倍率方式)ことが一般的です。

そして、この算定には事前確定届出給与は含まれないものとされます。

従って、標準報酬月額を大幅に引き下げてしまうと、役員退職給与の税務上の限度額算定において不利な結果を招くことになります。

では、この定期同額給与を大幅に下げておき、退職が近くなってからこれを急に引上げた場合はどうでしょうか。

この点でも、問題が生じます。

国税不服審判所平成9年9月29日裁決(http://www.kfs.go.jp/service/JP/54/16/index.html)によれば、役員報酬の引上げに係る過大報酬性の判断(実質基準)については、職務内容や類似業種の役員報酬支給状況の他に、法人の収益や従業員給与の伸び率も加味して判断することとされているためです。

この裁決では、納税者側の主張が否認されています。

このことから、急激な役員報酬引上げは税務上の問題点が生ずる可能性が小さくない、といえるでしょう。

<今日の会計英単語>

社会保険料:social insurance premium

※この記事は、2020年2月13日現在の法令等に拠っています。個別具体的な事案につきましては、顧問税理士等へご相談ください。